Обзор рынка биткоина (BTC)

Обзор рынка биткоина (BTC)

На сегодняшний день биткоин торгуется близко к отметке в шесть цифр, обладает глубокой ликвидностью благодаря ETF и мировым признанием бренда.

Два структурных сдвига определяют нынешние ожидания по цене BTC:

- Спотовые ETF на биткоин в США. Одобренные 10 января 2024 года, они открыли массовый доступ для пенсионных фондов, консультантов (RIAs) и розничных инвесторов. Решение SEC стало переломным моментом после десятилетия дебатов.

- Устойчивые потоки в ETF. В течение 2025 года Bloomberg фиксировал значительные чистые притоки в спотовые биткоин-ETF в США, что подтверждает новый источник спроса, хотя периоды оттоков показывают, что рынок работает в обе стороны.

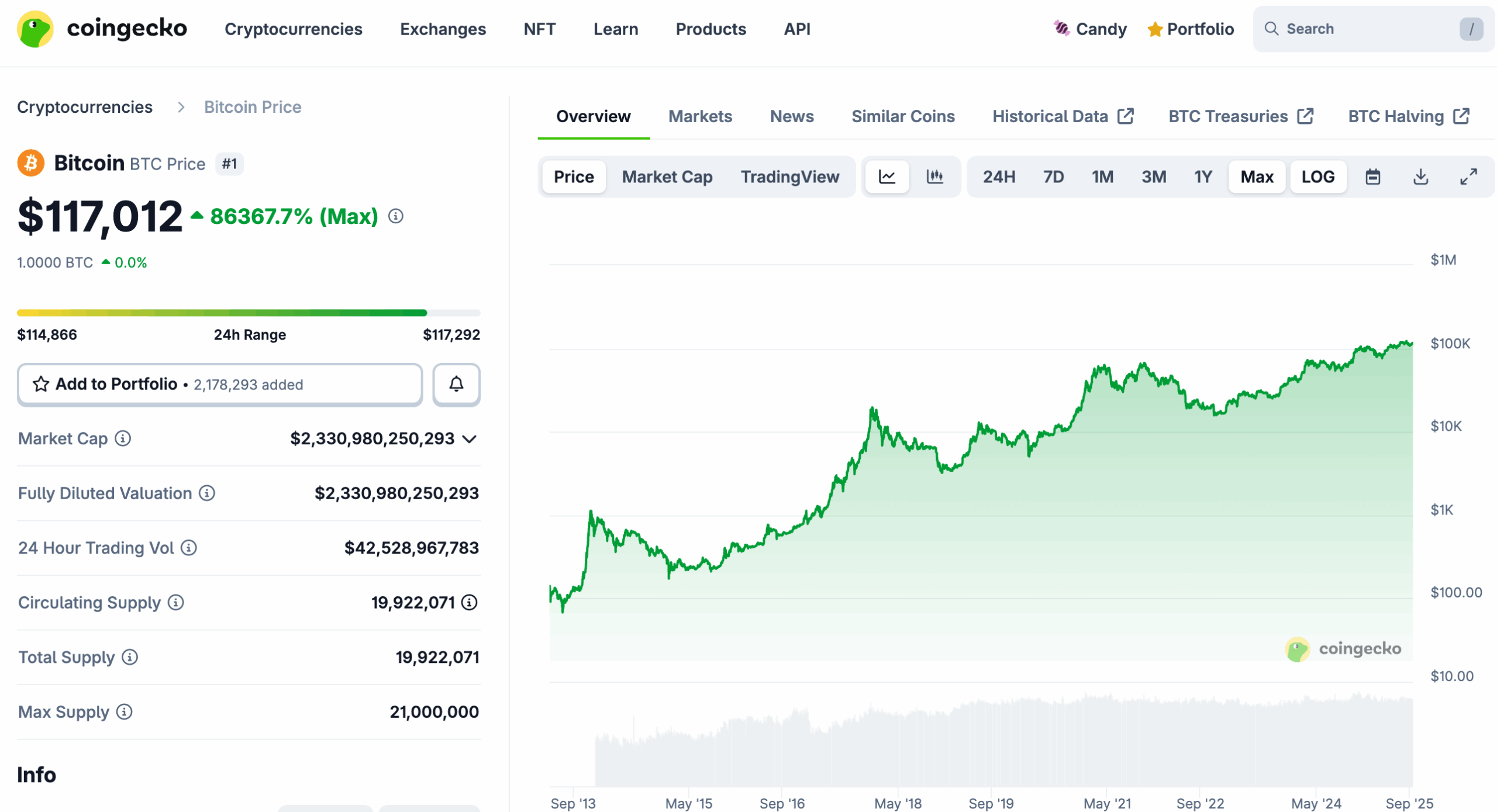

Историческая динамика цены биткоина

Источник: Coingecko

В марте 2024 года биткоин достиг нового исторического максимума выше $73,000, незадолго до четвертого халвинга, сократившего эмиссию до 3,125 BTC за блок (высота 840,000). Эти события — рекордная цена и шок предложения — определили движение к 2025 году.

Во всех циклах биткоин демонстрировал сильные падения и восстановления. Разница в этот раз заключается в институциональном доступе через ETF, который, как отмечает CoinDesk, изменил круг покупателей «просадок» и скорость перетока капитала.

Технический анализ биткоина

Для теханалитиков прогноз цены BTC строится вокруг структуры тренда (200-дневная скользящая), индикаторов импульса (RSI/MACD) и уровней прошлых циклов (максимумы около $73k как поддержка/сопротивление). Без конкретных торговых сигналов можно сказать, что настройка на 2026 год напоминает классический пост-халвинговый паттерн: общий восходящий тренд, волатильность на макроновостях и влияние потоков в ETF как нового «спроса» в фазах роста риска.

(Используйте TA как инструмент тайминга; многолетнюю траекторию определяют драйверы ниже.)

Фундаментальные факторы

Технологии и экосистема

Кодовая база биткоина развивается медленно по замыслу. Халвинг апреля 2024 снизил эмиссию до 3,125 BTC за блок, а активность вроде Ordinals/Runes периодически повышает комиссии в сети. Эти механизмы влияют на экономику майнеров и краткосрочную ликвидность, но не меняют тезис о лимите 21 млн BTC, который лежит в основе прогнозов инвесторов.

По энергетике индекс CBECI (Cambridge Bitcoin Electricity Consumption Index) предоставляет признанную методологию для оценки энергопотребления сети — важный контекст для ESG-дебатов и политики.

Принятие и партнёрства

Регулируемый доступ имеет значение. Одобрение SEC спотовых ETF на биткоин в 2024 году открыло BTC путь в брокерские и пенсионные счета; Bloomberg фиксировал многомиллиардные притоки в фонды, что подчёркивает рост инвесторской базы.

Рыночные настроения

Макроэкономика по-прежнему движет BTC. Периоды снижения инфляции или ожидания снижения ставок совпадали с ростом аппетита к риску в крипторынке, тогда как оттоки из ETF или регуляторные новости могут разворачивать тренд. Тем не менее, доминирование биткоина остаётся высоким, подтверждая его роль «резервного актива» крипторынка.

BTC против конкурентов

- Биткоин: жёсткий лимит эмиссии, денежный нарратив, наибольшая ликвидность и доступ через ETF.

- Эфириум/альткоины: программируемые платформы с меняющимися моделями доходности (стейкинг/комиссии), но иные риски и токеномика.

В портфельном распределении биткоин часто считается «ядром» цифровых активов, а остальные сети — «спутниками», особенно если прогноз BTC опирается на макроуровень, а не на инновации приложений.

Риски и вызовы

- Регулирование: Одобрение SEC не убрало риски. Изменения в правилах ETF, налогах или AML могут влиять на потоки.

- Энергия и ESG: Потребление энергии остаётся спорной темой; политики и инвесторы опираются на CBECI/EIA-оценки.

- Инфраструктура рынка: Оттоки из ETF, проблемы на биржах или сбои в кастодиальном хранении могут ударить по цене краткосрочно, даже при благоприятном долгосрочном тренде.

Прогноз цены биткоина (BTC) по годам

(Прогнозы не гарантии; ниже — то, что публикуют надёжные источники.)

2025

- Standard Chartered (глобальный банк): прогноз около $200,000 к концу 2025 года, опираясь на спрос через ETF и аналогии с золотом.

- Драйверы: устойчивые притоки в ETF и мягкий макросценарий толкают вверх; неожиданные регуляторные меры или падение аппетита к риску — вниз.

2026

- Bernstein (инвестбанк): ожидает до $200,000 в начале 2026 года, объясняя рост институциональным спросом.

- Факторы: политика ФРС, рост AUM ETF и здоровье майнеров после халвинга.

2027

Точных прогнозов меньше. Если ETF, корпоративные казначейства и интерес государств сохранятся, рост цикла возможен. При нормализации потоков и слабой ликвидности — консолидация. Это скорее «сценарный год», чем «год-таргет».

2028

Редко встречаются цифры. К этому моменту рынок будет готовиться к следующему халвингу и конкуренции с токенизированными облигациями, стейблкоинами и RWA-платформами. Без нового драйвера вероятен диапазонный рынок, если только массовое принятие на уровне государств не станет реальностью.

2029

Поздние годы цикла часто разнонаправленные: одни модели прогнозируют рост на фоне дефицита и ETF-эффекта, другие — возврат к среднему. Ключевой индикатор — сохранит ли BTC доминирование или капитал уйдёт в более рискованные активы.

2030

- ARK Invest: базовый сценарий — ~$710,000; медвежий — ~$300,000; бычий — ~$1,5 млн. Прогноз строится на допущениях о корпоративных казначействах, принятии странами и интеграции в рынки капитала.

- Вывод: прогнозы банков на 2025 ($200k) и управляющих на 2030 ($300k–$1,5M) показывают широкий диапазон неопределённости.

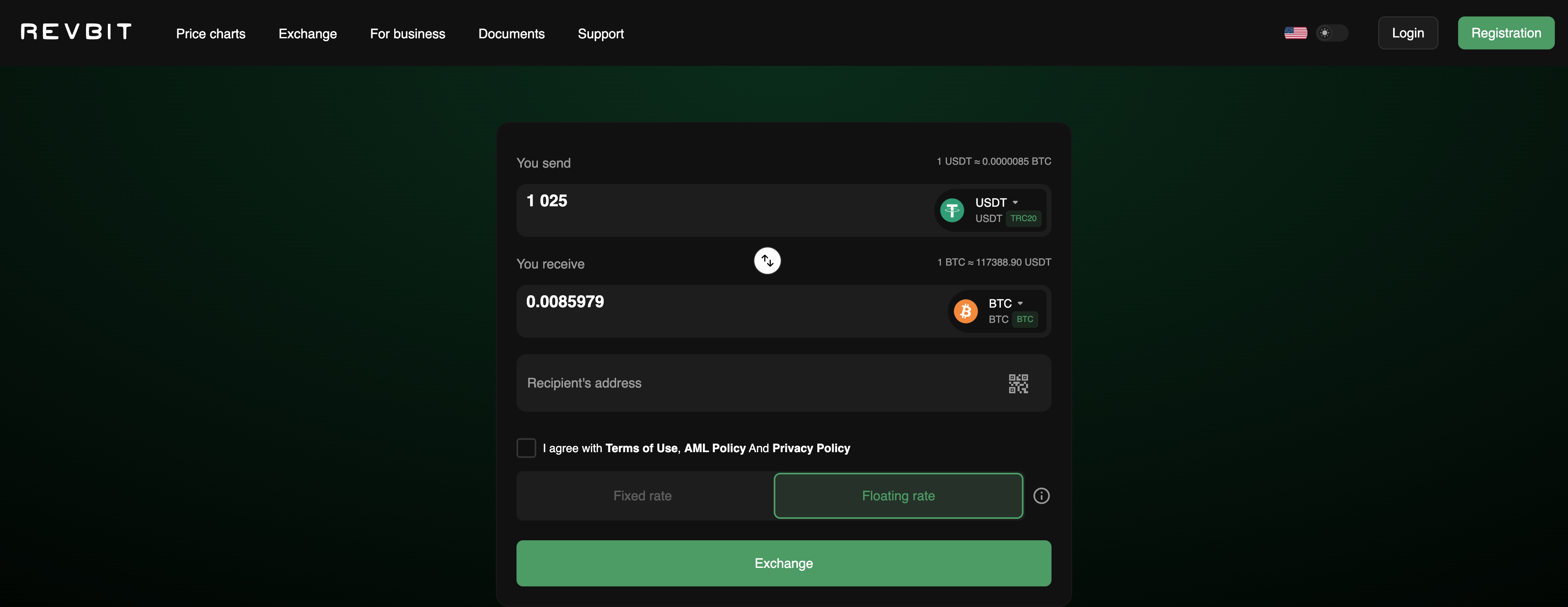

Как купить или обменять биткоин

- Выберите площадку. Для регулируемого доступа доступны спотовые ETF в США (через брокеров); напрямую — крупные биржи с надёжным хранением.

- Пополните счёт и совершите сделку. ETF покупаются как акции; на биржах — через ввод фиата или стейблкоинов.

- Храните безопасно. Решите между удобством кастодиальных сервисов и самокастоди (холодные кошельки).

- Следите за потоками и новостями. Потоки в ETF (Bloomberg), регуляторные обновления (SEC/CRS) и макроданные часто предшествуют трендам.

Заключение: стоит ли инвестировать в биткоин?

Если ваш вопрос — «Биткоин вырастет или упадёт?», ответ: возможно и то, и другое, диапазон очень широкий. Уважаемые банки прогнозируют на 2025 год ~$200k, а известные управляющие на 2030 дают диапазон $300k–$1,5M.

Ключевые факторы — не магия, а инфраструктура: принятие ETF и потоки, ясность политики, макроликвидность и способность биткоина сохранить статус «цифрового золота», отвечая на критику по энергии и структуре рынка.

Используйте этот обзор для анализа цены BTC, но подбирайте размер позиций и горизонты под свою толерантность к риску.

Не является финансовым советом. Обратитесь к специалисту, если строите долгосрочный портфель.